Налог на роскошь представляет собой специальный фискальный инструмент, направленный на перераспределение налоговой нагрузки среди владельцев дорогостоящего имущества. Рассмотрим особенности данного вида налогообложения.

Содержание

Понятие налога на роскошь

| Критерий | Описание |

| Цель введения | Повышение налоговой нагрузки на состоятельных граждан |

| Объекты налогообложения | Дорогая недвижимость, транспорт, яхты, самолеты |

| Экономическое обоснование | Принцип прогрессивного налогообложения |

Международная практика

Страны с налогом на роскошь:

- Франция: налог на состояние (ISF)

- Испания: налог на имущество

- Швейцария: налог на роскошные автомобили

- США: дополнительные сборы на дорогую недвижимость

Российская модель налога на роскошь

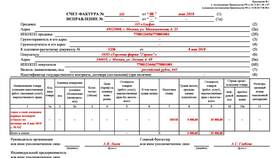

| Объект | Критерий | Ставка |

| Недвижимость | Кадастровая стоимость > 300 млн руб. | 2% |

| Автомобили | Стоимость > 3 млн руб. | Повышенный транспортный налог |

Аргументы за и против

Преимущества:

- Справедливое распределение налоговой нагрузки

- Дополнительные доходы бюджета

- Сдерживание социального неравенства

Недостатки:

- Риск ухода капитала за рубеж

- Сложность администрирования

- Возможность двойного налогообложения

Влияние на экономику

- Снижение спроса на предметы роскоши

- Развитие арендного рынка вместо покупки

- Рост регистрации активов за рубежом

- Стимулирование инвестиций в другие активы

Перспективы развития

- Расширение перечня объектов налогообложения

- Дифференциация ставок по регионам

- Введение цифрового мониторинга дорогих активов

- Гармонизация с международными нормами

Рекомендации владельцам

| Действие | Эффект |

| Переоценка активов | Возможность выхода из-под налога |

| Реструктуризация собственности | Оптимизация налоговой нагрузки |

| Консультация с налоговым экспертом | Правомерное снижение обязательств |